新たに始まった配偶者居住権について解説していきます。

令和2年4月1日より配偶者居住権の制度が始まっています。

配偶者居住権とは、夫婦の一方が亡くなった場合、残された配偶者が自宅を相続しなくても、自宅に住むことができる権利です。

なぜ、この制度ができたのか?

本制度が導入された目的は、残された配偶者が自宅を相続しなくても、自宅に住み続けられるようにし、さらに自宅以外の相続財産を相続できるようにするために導入されました。

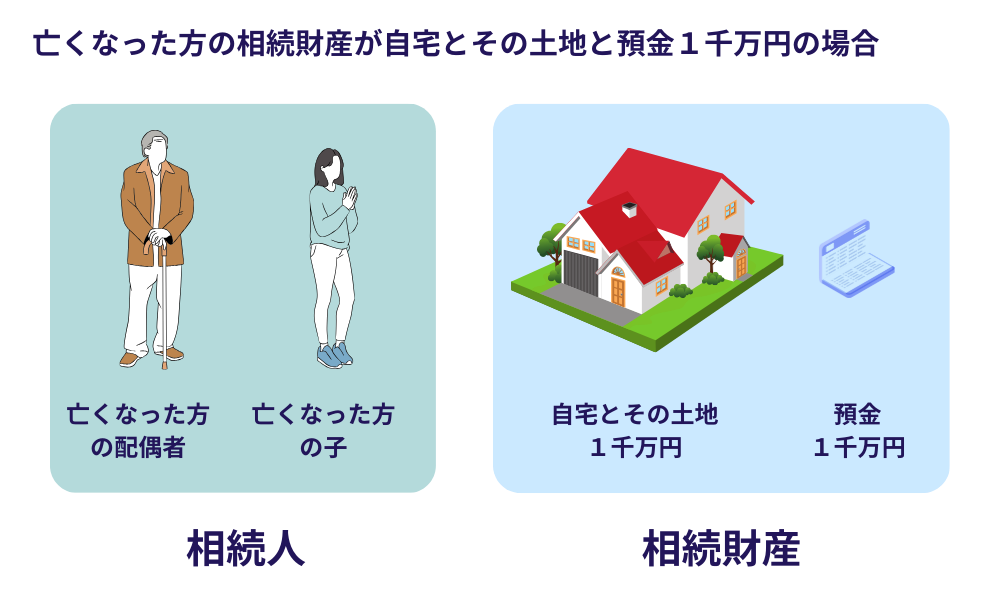

具体的な事例で考えてみましょう。

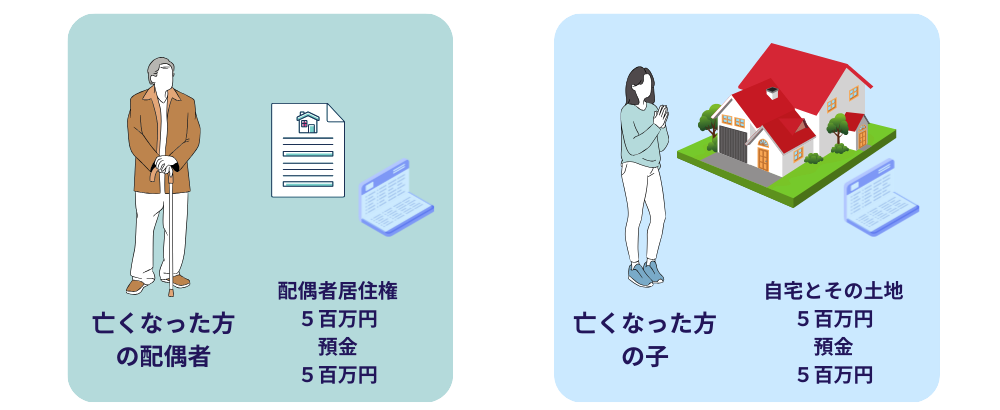

相続人は、残された配偶者とその子の2名です。

法定相続分は配偶者2分の1、子も2分の1になります。

法律に定められている相続分のことで、

相続人が配偶者と子どもの場合

- 配偶者:2分の1

- 子ども:2分の1×(子どもの数)分の1

相続人が配偶者と父母の場合

- 配偶者:3分の2

- 父母 :3分の1×(父母の数)分の1

相続人が配偶者と亡くなった方の兄弟の場合

- 配偶者:4分の3

- 兄弟 :4分の1×(兄弟の数)分の1

相続財産は、自宅と土地の1千万円と預金1千万円の合計2千万です。

法定相続分で相続財産を分ける場合、

(配偶者)2千万円×2分の1=1千万円

(子ども)2千万円×2分の1=1千万円

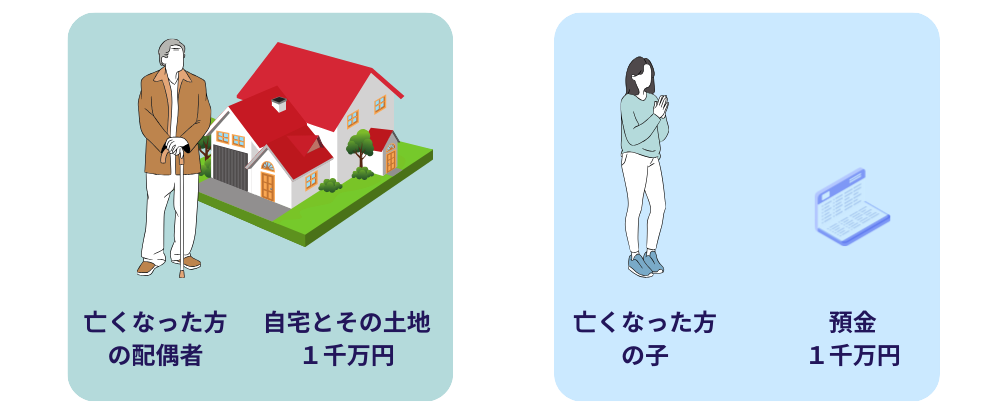

もし、配偶者が自宅にそのまま住む続けたい場合、自宅とその土地の1千万円を配偶者が相続し、残った預金の1千万円は、子が相続することになります。

ここで注目すべきは、配偶者が預金を1円も相続できなかった点です。

配偶者が老後の資金として、亡くなった方の預金をあてにしていた場合、予定が狂ってしまいます。

では、預金の1千万円を配偶者が相続し、子が自宅とその土地を相続した場合、今度は配偶者は自宅とその土地の所有権を取得できません。

もし、配偶者と子が不仲の場合、自宅に住むことができなくなる可能性があります。

配偶者が自宅に住み続けられ、預金の一部も取得することができるようにした制度が配偶者居住権です。

配偶者が配偶者居住権を取得した場合

上記の事例で、配偶者が配偶者居住権を取得した場合で考えていきましょう。

配偶者居住権は、相続税法という法律により、その価値の評価方法が決められています。この評価方法で計算した場合に、配偶者居住権が5百万円だったとします。

配偶者居住権5百万円を配偶者が相続したことにより、子は配偶者居住権が認められた自宅とその土地を相続します。配偶者居住権が認められた自宅とその土地の価値は、自宅とその土地の時価から、配偶者居住権をひいた金額になります。

つまり、自宅とその土地1千万円から配偶者居住権5百万円を引いた金額が自宅とその土地の価値になります。よって、子は自宅とその土地5百万円を相続したことになります。

最後に預金1千万円のうち、5百万円を配偶者と子が相続することで以下のようになるわけです。

配偶者居住権により、配偶者は預金5百万円を相続でき、自宅にも住み続けられるようになりました。

配偶者居住権を取得するにはどうしたらいいのか

次の①②③の要件のいづれも満たす必要があります。

①亡くなった方が自宅を所有している

相続開始時、亡くなった方が自宅を所有している必要があります。所有していない場合や第三者と共有していた場合は、配偶者居住権は取得できません。

②相続開始時に自宅に居住している

配偶者が、相続開始の時点で自宅に居住していることが必要です。

もし、相続開始時に病気等で一時的に入院していた場合や施設に入所しているが、家財道具等は自宅にそのまま置いてあり、施設を退所した場合、自宅に戻ることを予定してるときは、自宅に居住していると言えます。

③「遺産分割協議」「遺言」「家庭裁判所での審判」のいずれかで取得

次のいづれかの方法で配偶者居住権を取得することが必要です。

- 遺産分割協議で取得する

- 遺言で取得する

- 家庭裁判所の遺産分割の審判で取得する

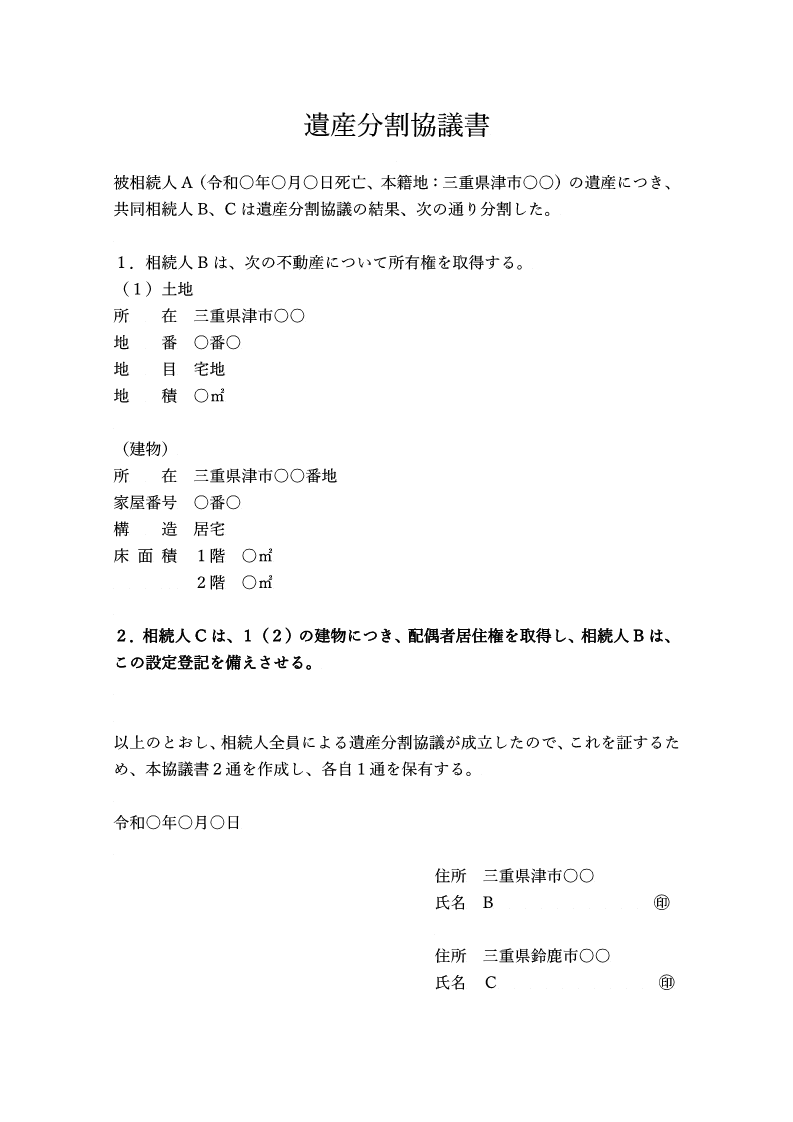

➊遺産分割協議で取得する

相続人全員で協議をして、配偶者に配偶者居住権を取得させることに合意する必要があります。合意が成立したことを証明するために、遺産分割協議書を作成します。その遺産分割協議書に次のように記載します。

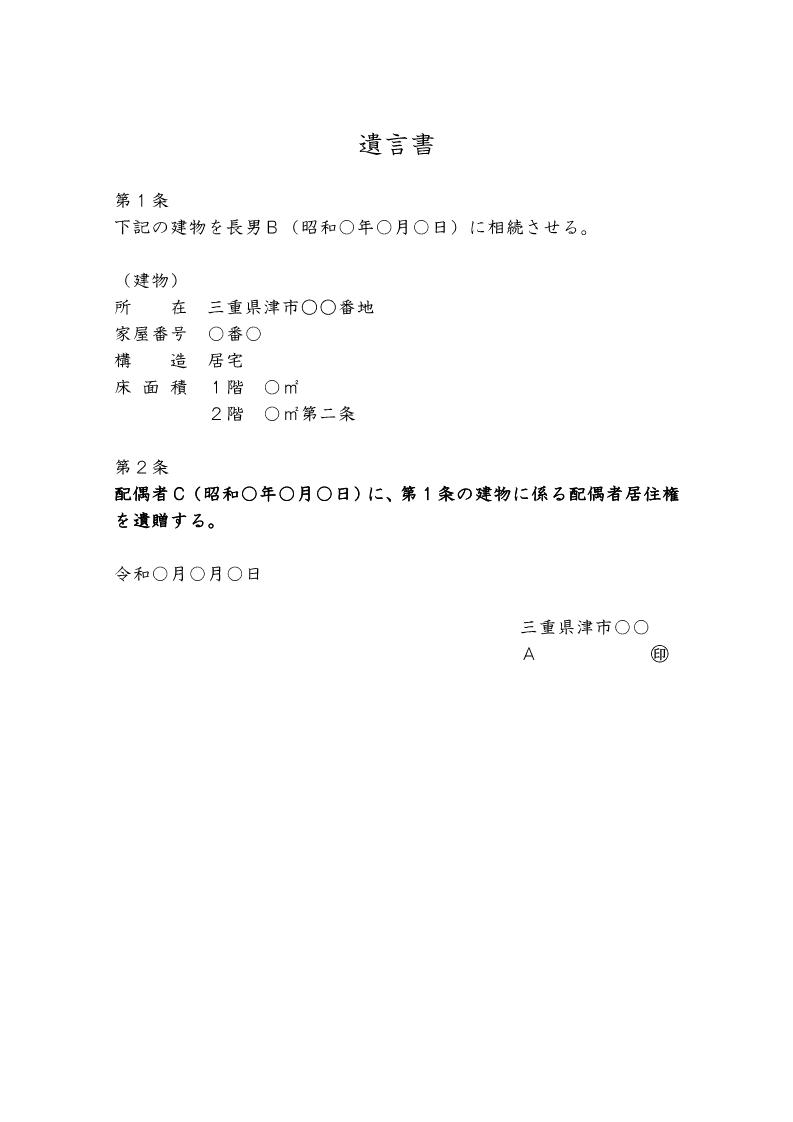

➋遺言で取得する

遺言書に配偶者に配偶者居住権を遺贈する旨を記載する必要があります。遺贈と同様の性質をもつ、死因贈与で取得した場合も配偶者居住権を取得することができます。

特定財産承継遺言では配偶者居住権を取得することができませんので、ご注意ください。

遺産に属する特定の財産を共同相続人の一人または数人に承継させる遺言。

例えば、「財産のうち、建物を長男Aに相続させる。」

❸家庭裁判所の遺産分割の審判で取得する

遺産分割協議が相続人だけでは、まとまらない場合、家庭裁判所に遺産分割協議の請求がされたときに、次のいづれかのとき、配偶者居住権を取得することができます。

配偶者居住権の存続期間は

配偶者居住権の存続期間は、配偶者が生存している間です。それ以外の存続期間を定めた場合、その定めによります。

なお、配偶者居住権の存続期間を定めて場合、その延長や更新をすることはできませんので、ご注意ください。

その他

配偶者は、配偶者居住権が設定された建物を第三者に使用させたりすることはできません。しかし、配偶者居住権の取得する際に特約として、第三者に使用させることを許す特約を定めておくこともできます。

配偶者居住権は登記をすることができる

配偶者居住権は、登記をすることができる権利です。登記をすることで、配偶者居住権を家族はもちろん、第三者にも主張することができます。

登記とは、法的な権利や義務、事実関係などを公に記録し、第三者に対してその内容を証明するための制度です。登記制度は、主に不動産登記、商業登記、船舶登記などがあります。

配偶者居住権は不動産登記に該当し、不動産登記は、不動産に関する権利関係を公示するための制度で、日本における代表的な登記制度です。土地や建物の所有権や抵当権などの権利を法務局に備え付けられた登記簿に記録することで、第三者に対してその権利を主張できるようにします。

登記に必要な書類

登記原因証明情報

遺言書、遺産分割協議書または家庭裁判所の審判書が登記原因証明情報となります。

建物の権利証(登記識別情報)

配偶者居住権は、建物所有者と配偶者の共同申請になります。そのため、建物所有者の建物の権利証(登記識別情報)が必要になります。

ただし、通常、配偶者居住権の登記は、建物の相続登記を併せて申請するため、建物の権利証(登記識別情報)を省略できます。(不動産登記規則第67条)

建物所有者の印鑑証明書

この印鑑証明書には、有効期間の制限があります。発行日の翌日から申請日までの期間が三か月以内のものです。

建物の固定資産評価額がわかる資料

固定資産税納税通知書、固定資産課税台帳記載事項証明書などが必要になります。固定資産評価額に1,000円未満の金額がある場合、1,000円未満切り捨て処理をします。

登録免許税

配偶者居住権の登記をする場合、登録免許税の納付が必要になります。

配偶者居住権の登録免許税※=建物の固定資産評価額×0.2%

※100円未満切り捨て処理をします。

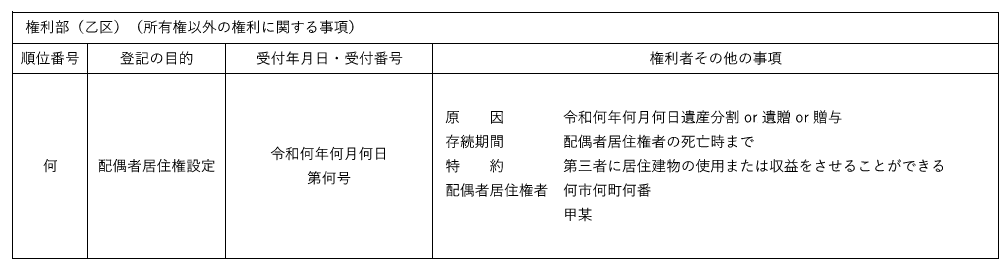

配偶者居住権が登記された場合

配偶者居住権が登記された場合の登記簿の記載例になります。

最後に

もし、配偶者居住権を相続した場合は、必ず登記をしておきましょう!この手続きも司法書士に依頼することができます。お気軽にご相談ください。

ここから先は、少し専門的な話をします。

相続税法上、配偶者居住権は以下のように評価します。

配偶者居住権=

建物の時価ー建物の時価×{(建物の耐用年数ー経過年数ー存続年数)/(建物の耐用年数ー経過年数}×存続年数に応じた法定利率による複利現価率

そして、配偶者居住権が設定された建物の評価は、

配偶者居住権が認められた建物の価値=建物の時価ー配偶者居住権

になります。

そして、配偶者居住権を取得すると配偶者居住権により自宅の敷地を利用する権利(敷地利用権)も取得しているため、敷地利用権は以下のように評価します。

敷地利用権=土地の時価×存続年数に応じた法定利率による複利現価率

さらに、敷地利用権が設定された土地の評価は、

敷地利用権が設定された土地の価値=土地の時価ー敷地利用権

になります。

相続税の申告が必要な場合には、配偶者居住権の価値を評価する必要があるため、税理士さんやお近くの税務署にご相談ください。

国税局の配偶者居住権の評価方法についてhttps://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4666.htm

法務省の配偶者居住権について

https://www.moj.go.jp/MINJI/minji07_00028.html