今回は、贈与により不動産の名義を変える手続き「贈与登記」について、解説していきます。

贈与とは

贈与は法律的な言い方をすると「当事者の一方が財産を無償で相手に与える意思表示をし、相手が受諾することで成立する契約」を指します。

つまり、贈与する方が、認知症などで自分の意志を明確に伝えられないような場合、贈与契約は無効になります。

例えば、認知症の親の不動産を子どもに贈与し、贈与登記をしても、その贈与登記は無効になります。他の親族などから、無効主張された場合、贈与を受けた子どもには、不法行為による損害賠償や公正証書原本不実記載罪の刑事罰が科される可能性があります。

贈与の種類について

贈与は、いくつかのパターンがあります。法律に定められている贈与のパターンを見ていきましょう。

- 通常の贈与

- 定期贈与

- 負担付き贈与

- 死因贈与

➊通常の贈与

皆さんが一般的に利用、認識している贈与といえば、この通常の贈与を指します。

➋定期贈与

定期贈与とは、特定の期間にわたって定期的に財産を贈与することを指します。例えば、毎年一定の金額を贈与する場合などがこれに該当します。

贈与者又は受贈者の死亡により、定期贈与の効力がなくなります。

❸負担付き贈与

負担付き贈与とは、贈与者が受贈者に対して一定の義務や負担を課す形で行われる贈与のことを指します。例えば、不動産を贈与する際に、その不動産にかかる住宅ローンの支払いを受贈者に引き受けさせる場合などがこれに該当します。

❹死因贈与

死因贈与(しいんぞうよ)とは、贈与者が死亡することを条件として行われる贈与のことを指します。これは、贈与者の死亡により自動的に成立するため、遺言による遺贈に似ていますが、遺言とは異なる法的性質を持ちます。

遺言と異なる点は、遺言は一方的な意思表示ですることができまが、死因贈与は契約のため双方の合意が必要です。

贈与登記について

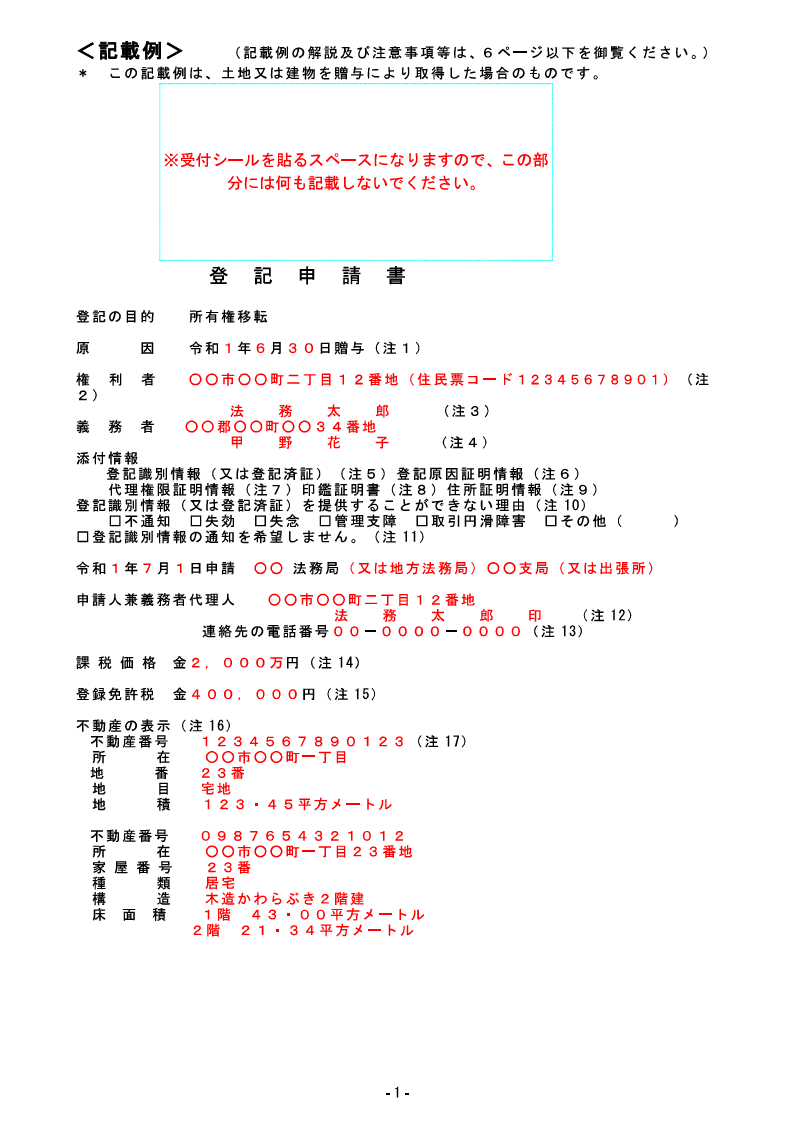

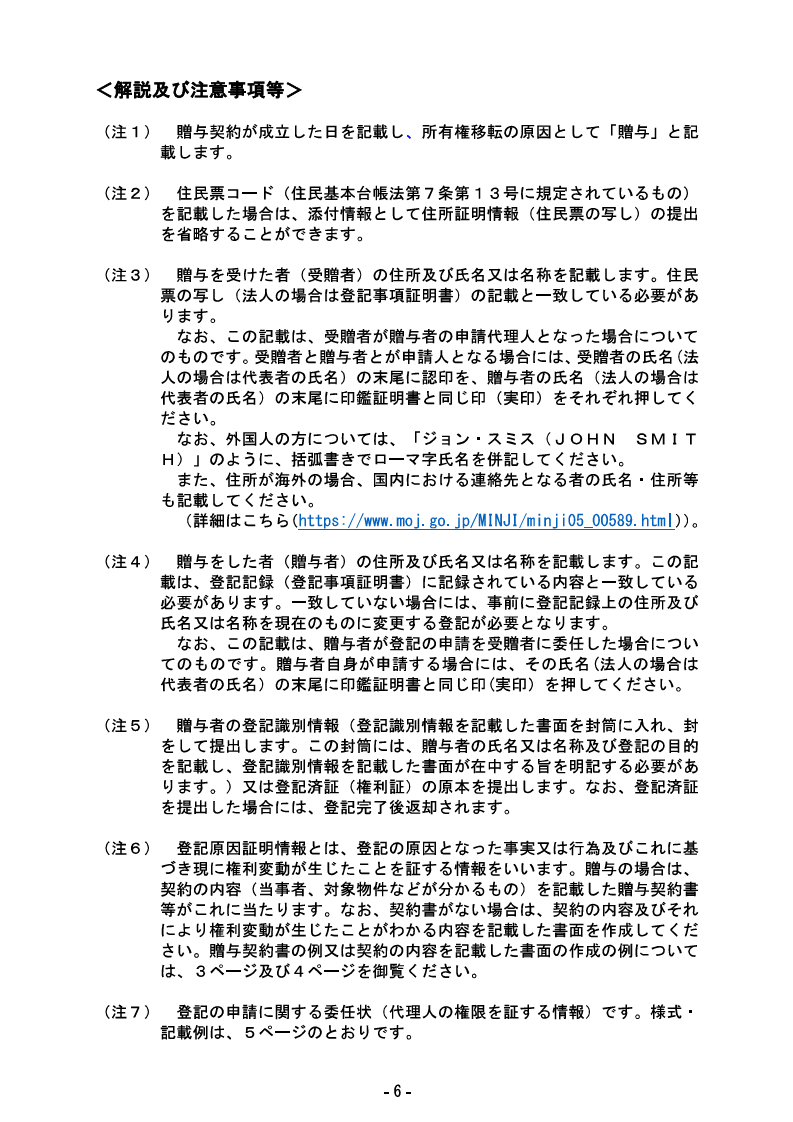

申請書

申請書のひな型は、法務局のホームページに掲載されています。

申請書に記載する項目は以下のような項目を記載します。

- 登記の目的(所有権移転)

- 原因(贈与した日付(和暦)の後に「贈与」と記載します)

- 権利者(受贈者)の氏名住所と押印(認印可)

- 義務者(贈与者)の氏名住所と押印(実印のみ)

- 申請年月日

- 申請する法務局

- 課税価格(贈与する不動産の固定資産評価額で1,000円未満は切り捨て)

- 登録免許税(課税価格×2%で100円未満は切り捨て)

- 不動産の表示(贈与する不動産の所在、地番、地目、地積や床面積)

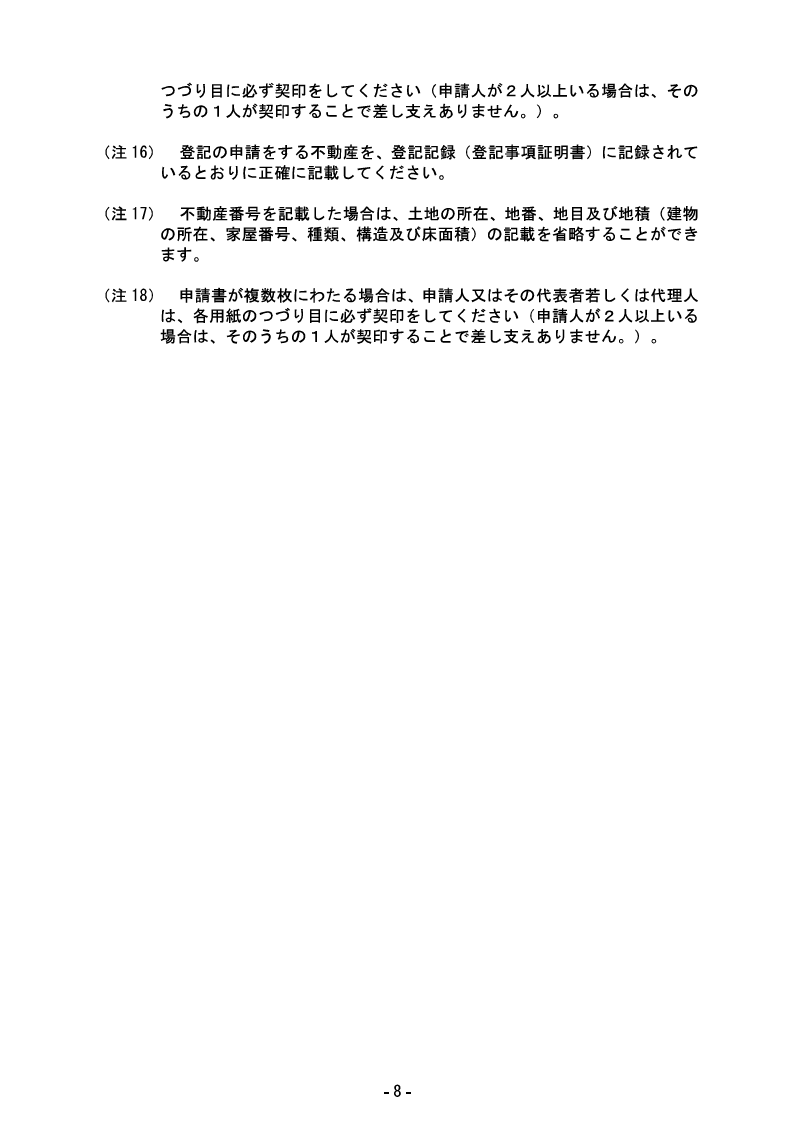

申請書が複数ページになる場合、申請人の契印が必要になりますのでご注意ください。

添付書面

申請書と一緒に提出が必要な書類は、次のような書類です。

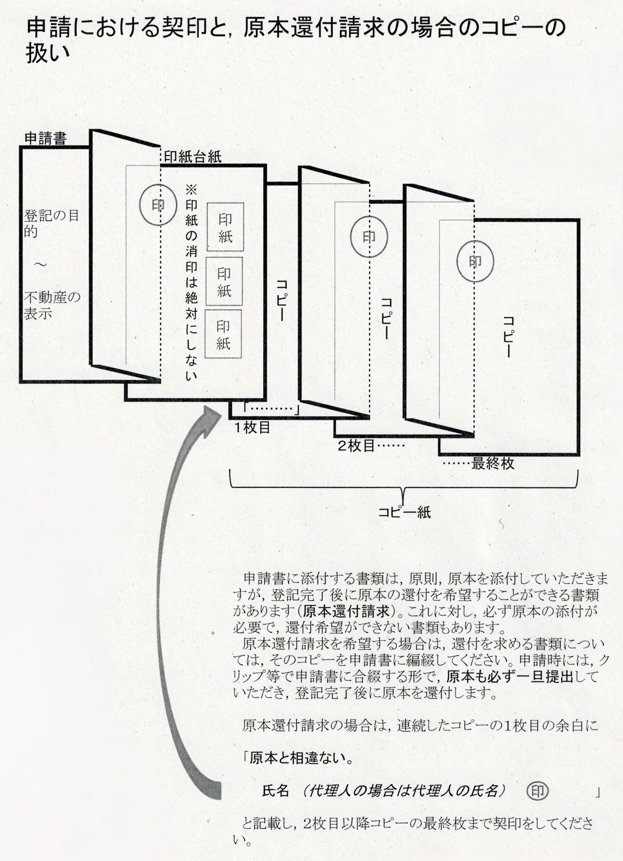

贈与契約書や住民票は、原本還付請求をすることで手続完了後、返却してもらえます。

申請書と一緒に提出が必要な書類の一部は、原本還付してもらうことができます。

具体的には、贈与契約書や住民票です。登記原因証明情報や印鑑証明書は原本還付をすることができませんのでご注意ください。

原本還付してほしい書類のコピーをし、そのコピーのどこかに「この写しは原本と相違ありません。」と記載し、申請人の氏名を記載し、申請書に押して印鑑と同じ印鑑を押してください。

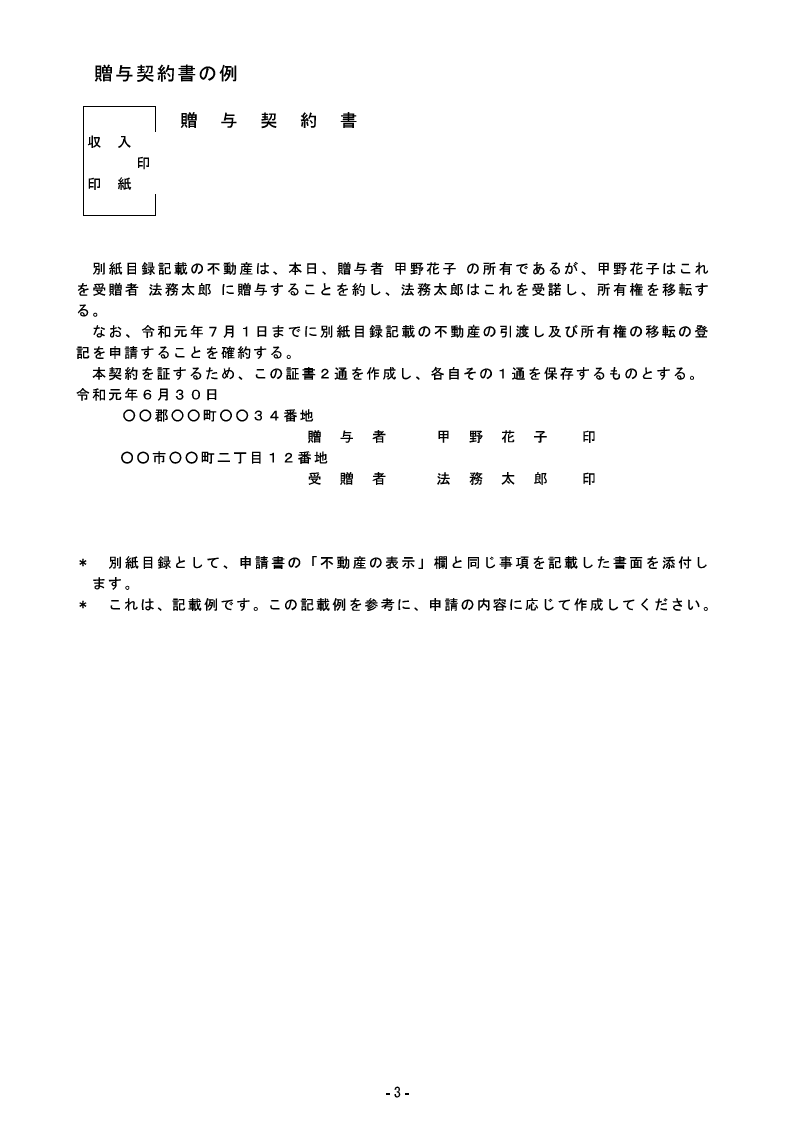

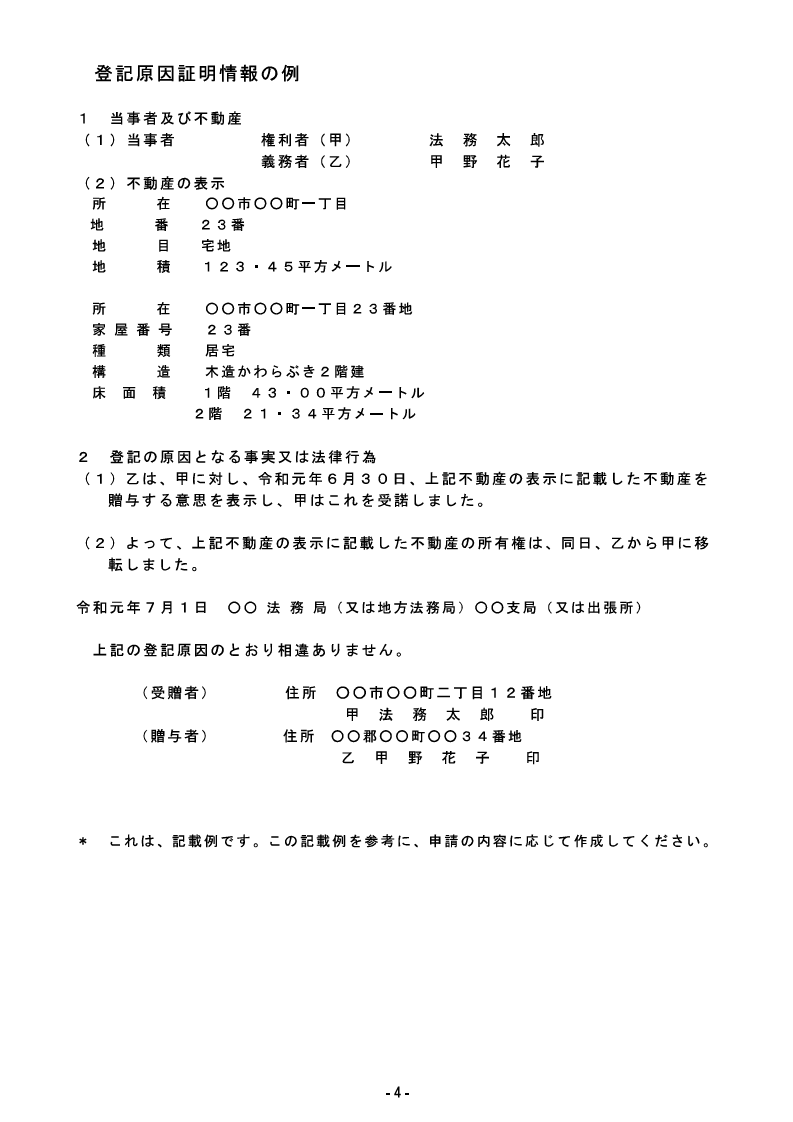

登記原因証明情報

登記原因証明情報とは、登記の原因となる事実や法律行為について記載された書類になります。

贈与契約書を作成している場合はその契約書が登記原因証明情報のかわりになります。贈与契約書を作成していない場合、贈与をした事実を記載した書類を作成する必要があります。

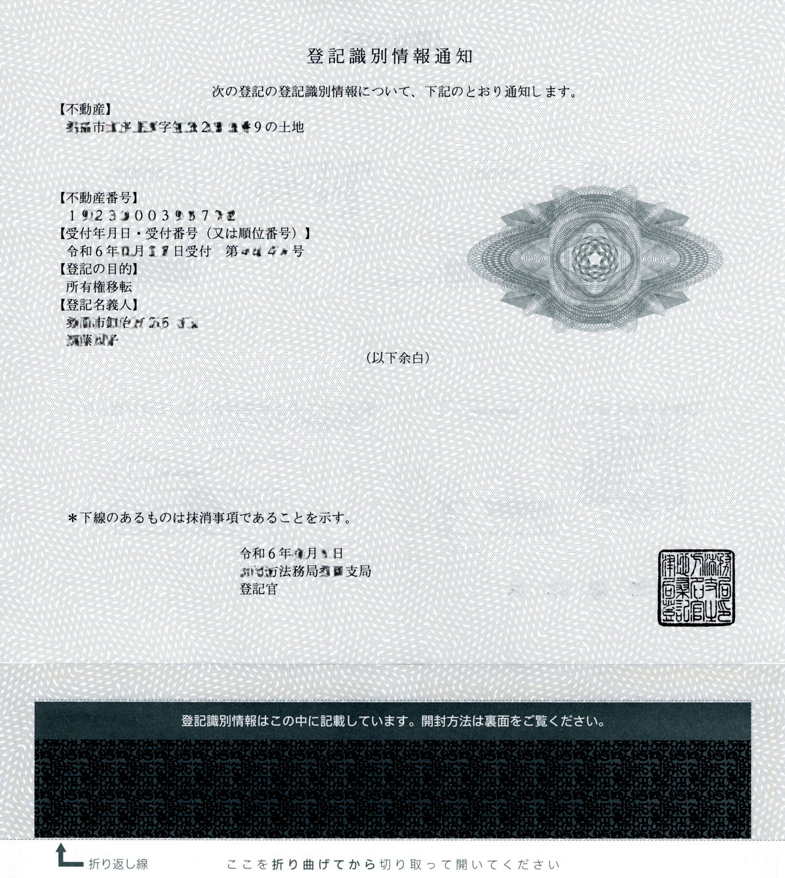

権利証(登記識別情報通知)

贈与者が所有している権利証(登記識別情報通知)が必要になります。登記識別情報通知は封筒に入れ、封をする必要があります。封筒の表面に、登記識別情報通知を提供する申請人(受贈者)の氏名、登記の目的(贈与の場合、所有権移転)、登記識別情報通知が在中する旨を記載しておきます。

添付した登記識別情報通知は、手続完了後に法務局で廃棄されます。

廃棄されたくない場合、登記識別情報通知下部にある袋とじ部分のミシン目をはがし、12桁の暗証番号がわかる状態でコピーを取り、そのコピーを封筒にいれてください。手続で必要になるのは、12桁の暗証番号のため、コピーで問題ありません。

権利証(登記識別情報通知)を紛失している場合は、コチラをどうぞ↓

贈与者の印鑑証明書

贈与者の印鑑証明書が必要になります。

この印鑑証明書には有効期限があります。印鑑証明書の発行日の翌日から登記申請日までの期間が3か月以内のものが必要です。

受贈者の住民票

受贈者の住民票が必要になります。

印鑑証明書と違い、この住民票には有効期限がありません。

課税価格がわかる資料

課税価格がわかる資料として、固定資産税納税通知書、固定資産課税台帳の名寄帳、固定資産課税台帳登録事項証明書などがあります。

固定資産課税台帳登録事項証明書の取得方法については、津市の場合は、市役所ホームページに記載されていますのでそちらを参照ください。

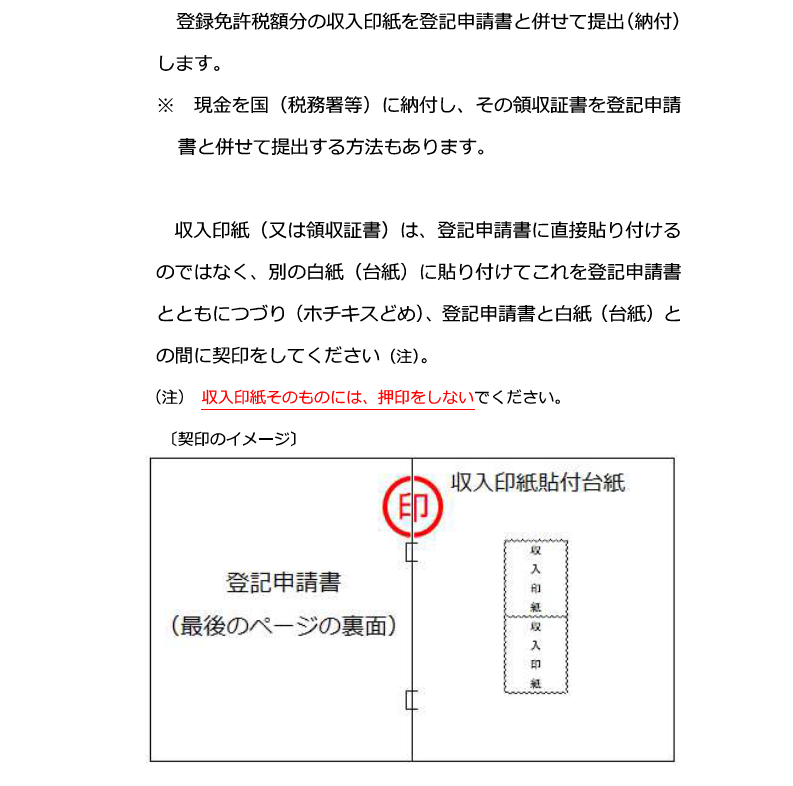

登録免許税

贈与の登録免許税率は、2%になります。課税価格に2%をかけた金額が登録免許税になります。登録免許税は、100円未満は切り捨て処理をします。

計算した登録免許税額に相当する収入印紙を法務局の証明書発行窓口で購入し、A4の白紙用紙に貼付けて申請書と合わせてホッチキス止めをし、その合わせ目に贈与者と受贈者が契印をします。

登録免許税の計算方法について、詳しく知りたい方はコチラをどうぞ↓

贈与に関する登録免許税以外の税金について

不動産の贈与には、登録免許税以外の税金が発生します。贈与税、不動産取得税、固定資産税などがその代表です。

贈与税

贈与税は、受贈者が支払う税金で、

(贈与する不動産の価額-基礎控除額110万円)×税率で計算することができます。

贈与する不動産が土地の場合、贈与する不動産の価額は「路線価方式」と「倍率方式」で異なります。路線価方式は、国税庁が公表する「路線価」を基に土地の評価額を計算する方法です。倍率方式は、土地の固定資産税評価額に一定の倍率を掛けて評価額を計算する方法です。贈与する不動産が建物の場合、贈与する不動産の価額は「固定資産評価額」になります。

詳細な計算方法は、税理士またはお近くの税務署に問い合わせください。

不動産取得税

不動産取得税も受贈者が支払う税金で、

(贈与する不動産の価額)×税率(税率は、土地3%、住宅3%、それ以外の家屋4%)で計算することができます。

贈与する不動産の価額は「固定資産評価額」になります。ただし、令和9年3月31日までに宅地を取得した場合、宅地の価額を2分の1に軽減できる特例があります。

詳細な計算方法は、税理士またはお近くの県税事務所に問い合わせください。

固定資産税

固定資産税も受贈者が支払う税金で、

(贈与する不動産の価額)×税率(税率は1.4%です。ただし、市区町村によってはこの税率が異なる場合がありますので、具体的な税率は各市区町村の税務担当部署に確認してください。)

固定資産税は通常、年4回(4月、7月、12月、2月)に分けて納付することが一般的です。

詳細な計算方法は、税理士またはお近くの市役所固定資産税課に問い合わせください。

その他

住所変更登記が必要な場合がある

贈与者の住所が変わっている場合、贈与登記の前に、贈与者の住所変更登記が必要になります。住所変更登記は、贈与登記と一緒にすることもできます。

最後に

相続税対策として、生前贈与する方はおおくいらっしゃると思います。金銭の贈与とは違い、不動産の贈与は、名義を変える手続きを行う必要もあるので、少し煩雑です。

しかし、相続登記とは違い、そこまで難しい手続きではありません。ご自身でされる方もいらっしゃいます。もし、ご自身で難しい場合、津市のみずたに司法書士事務所までご相談ください。